Dette indlæg blev skrevet i 2018. Reglerne for børneopsparing er sidenhen ændret. I dag må du indbetale 6.000 kroner om året, dvs. 72.000 kroner i alt på en konventionel børneopsparing.

Som det står skrevet på forsiden af denne blog, er formålet med projektet at opbygge en portefølje af solide investeringer, der kan sikre min familie og mig selv økonomisk. Da jeg allerede er så heldig at have en søn på 2 år, er han naturligvis en meget stor del af ligningen og dermed også dette projekt.

Det første og mest naturlige værn i at sikre min søns økonomiske fremtid er at opbygge en selvstændig opsparing til ham. For nuværende bliver der årligt overført kr. 15.000 til hans konti. Det relativt høje opsparingsniveau er der to grunde til:

At sikre økonomiske ressourcer over flere generationer handler ikke blot om at efterlade en række aktiver, der kan generere et afkast. Det er i mine øjne langt mere kompliceret, og jeg tror på, at noget af det vigtigste er at plante, dyrke og føre de økonomiske principper videre fra generation til generation. At min søn kan gøre sig sine egne erfaringer med egne midler, er en vigtig kilde til at tilegne sig viden og fastholde en interesse og forståelse, så han ikke ender i luksusfælden med SMS lån og VIVUS lån. Planen er derfor, når tiden er rigtig, at overlade en del af opsparingen til ham, hvor han får mulighed for at få sin egen portefølje, som han kan administrere uden min direkte indblanding. Succeskriteriet er altså at give læring, viden og sikre engagement.

Det leder mig automatisk til den anden grund for at opretholde et indbetalingsniveau på kr. 15.000 om året. I hele denne dannelsesproces er konventionel uddannelse såsom uddannelsesinstitutioner naturligvis et væsentligt element. Jeg vil derfor sikre mig, at jeg kan tilbyde mine børn muligheden for at tage en uddannelse, uden at de skal gældsætte sig.

Er uddannelsesystemet stadigvæk statsbetalt om knap 20 år?

Det er meget svært at svare på, hvordan uddannelsessystemet ser ud om 18 år. For tiden oplever jeg dog, at vi i højere grad går fra statsbetaling til egenbetaling. Vi ser eksempelvis, at SU’en bliver mere og mere lånebaseret, og det er min fornemmelse, at tingene generelt trækker i den retning.

Min søns fremtid skal ikke bindes op på mine fornemmelser og gæt på, hvordan tingene ser ud, når han skal starte uddannelse. Det kan reelt koges ned til to spændingspunkter: Enten er der egenfinansieret uddannelse, og ellers er det nogenlunde, som vi kender det i dag, altså primært statsbetalt, hvor den studerende er understøttet af statsbetalt SU. Da jeg ikke vil gamble med hans uddannelsesmuligheder, skal opsparingen altså være så stor, at det skal være muligt at sikre en uddannelse i et uddannelsessystem, der primært er egenfinansieret. Dermed ikke sagt, at den skal være så stor, at den kan betale for 5 år på universitet samt livsførelsen ved siden af, men den skal have en størrelse, der gør den til en væsentlig komponent. Opsparingen kombineret med et studiejob skal kunne give ham den uddannelse, han vil have uden at skulle optage gæld.

Målet er 450.000 kroner (2017-niveau) i 2035

Som nævnt er niveauet landet på kr. 15.000 om året, hvor særligt det at sikre uddannelsesmuligheden fordrer en opsparingsstørrelse i det niveau. Det giver i alt en egenindbetaling på kr. 270.000, og jeg forventer gennem relativt konservative investeringer, at den vil være på mindst 400.000 – 500.000 kroner (2017-niveau), når han fylder 18 år. Jeg er selv kommet frem til, at kr. 450.000 er en fornuftig størrelse at sigte i mod, når jeg eksempelvis kigger på college-priserne i USA m.v. Derfor er det mit umiddelbare pejlemærke.

Det hele er meget spekulativt, men jeg sammenligner det lidt med en forsikringsordning. Skulle det vise sig, at uddannelsessystemet i Danmark om knap 20 år stadigvæk er statsbetalt, ja, så er det værste der er sket, at der, efter kørekortet er betalt, er en opsparing på 435.000 kroner.

Det psykologiske i at se andre bruge ens penge

Når pengene først er foræret til dit barn, så tilhører de penge ikke dig mere. Se det som en udgift ligesom forsikringer. Så længe du har forældremyndigheden, kan du naturligvis varetage barnets økonomiske interesser, men når barnet er myndigt, så er du ikke længere den økonomiske beslutningstager, men må i bedste fald fungere som rådgiver. Og det er langt fra sikkert, at dit barn deler de samme motiver og visioner, som der oprindeligt lå til grund for etableringen af opsparingen. I yderste konsekvens skal du altså kunne leve med, at 18 års hårdt arbejde kan blive vekslet til en Golf GTI. Det kan naturligvis undgås, hvis du blot holder børneopsparingen på dine egne konti, og pengene først overføres fra dine konti, når de skal bruges, men det giver blot en masse skattemæssige ulemper.

Nu har vi været igennem størrelsen på opsparingen, motivet for størrelsen, samt nogle af de overvejelser, som jeg synes, man skal gøre sig. Jeg vil meget gerne være konkret i den her blog, og da min søn fylder 2 år lige om lidt, så lad os kigge lidt nærmere på, hvad opsparingen har udviklet sit til, samt hvordan jeg har placeret den.

Sådan har jeg placeret hans opsparing

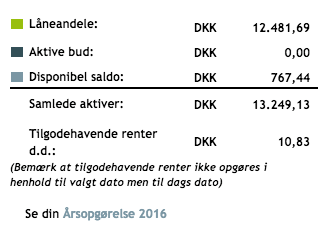

Som nævnt tidligere i dette indlæg overføres der kr. 15.000 til ham årligt. Det beløb giver under de nuværende skatteregler en række problemer. Jeg selv overfører 3.000 kroner årligt til hans konventionelle børneopsparing. Resten kommer fra hans bedsteforældre. Beløbsmæssigt er vi langt under grænserne for skattefrie gaver, men der en skattemæssig regel, som siger, at ved pengegaver givet fra forældre skal afkastet beskattes hos giveren (forældrene), mens ved pengegaver givet fra bedsteforældre skal afkastet beskattes hos modtageren. Jeg har naturligvis en klar interesse i at få beskattet afkastet hos modtageren - min søn. Med afkast og indbetalinger står der knap kr. 41.000 på hans konti. De fordeler sig på en række forskellige produkter, som i høj grad er styret af de skatteregler, som vi er underlagt:

Klassisk børneopsparing

Først og fremmest er pengene sat i en klassisk børneopsparing. Fordelen er, at der ikke skal betales skat af det afkast! Herudover er karakteristika, at den kan låses i en årrække, hvor den tidligst kan udbetales, når barnet fylder 14 år, og senest når det fylder 21 år. Jeg har naturligvis valgt at låse børneopsparingen til 21 år, da jeg gerne vil gøre brug af skattefordelen så længe som muligt. Ulempen er, at der kun kan indbetales 3.000 kroner om året og maksimalt kr. 36.000 i alt. Igen betaler jeg naturligvis så meget og så hurtigt ind, som jeg kan. Banken tilbyder 1% i rente, men det hele er stort set sat i aktier.

Almindelige indlånskonto

Der står ganske lidt på en almindelig indlånskonto, som giver hele 0% i rente.

Crowdlending via Flex Funding

Cirka 33% er sat i låneandele gennem Flex Funding. Dette er fri midler, så renteindtægten skal beskattes som kapitalindkomst. Men da renteindtægten ikke overstiger min søns personfradrag, er der reelt ikke nogen skat at betale, hvilket er en af grundene til, at jeg har lånt en del af pengene ud via crowdlendning. Risikoen er, at pengene kan være tabt, hvis virksomheden, der optager et crowdlending-lån, ikke kan betale sine renter og afdrag og går konkurs.

Aktier (af frie midler)

Jeg har sat resten af de fri midler i akkumulerende investeringsforeninger. Fordelen er igen, at de lagerbeskattes hvert år, og dermed skal der reelt ikke betales skat af afkastet, da der igen er et stort uudnyttet personfradrag.

Jeg håber, at du har fået et godt udbytte af mit indlæg, og at det kan være med til at kickstarte en opsparing til dine børn. Hvis du er interesseret, kan du prøve min afkastberegner for børneopsparing her.

Seneste blogindlæg

Min vej til Økonomisk uafhængighed - status per 1. marts 2022

FIRE

| EJENDOMME: | 19 LEJEMÅl |

| AKTIER: | 250.267,00 kr. |

| CROWDLENING: | 94.456,00 kr. |

35.500,00 kr.

overskud fra investeringer

marts 2022

35.500,00 kr.

Der er 3 år, 4 måneder og 28 dage til jeg er økonomisk uafhængig (som 41-årig)